台灣的資產傳承確實面臨著「資產市價高漲」與「稅制複雜化」的雙重挑戰。雖然台灣的遺產稅免稅額(目前為1,333萬)看似不低,但隨著房地產與股票市值的增長,若沒有提早規劃,資產很容易就會跨越課稅門檻(10%、15%、20%)。

善用每年的贈與免稅額,採取「分年贈與」是資產移轉最核心的基石。目前的規定是:每位贈與人每年有 244 萬元的免稅額度。這意味著父母兩人每年合計可以無稅移轉 488 萬元給子女。

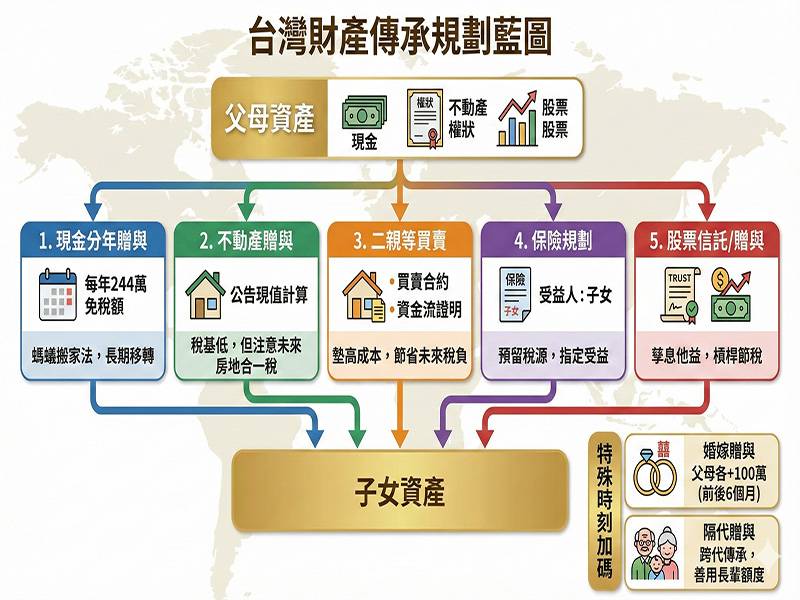

五種合法的財產移轉方式

我們將依據資產類型與移轉策略,歸納為以下五種方法:

1. 現金分年贈與(螞蟻搬家法)

這是最基礎但也最靈活的方式。利用時間換取空間,將大額資產化整為零。

操作方式:父母每人每年各自贈與子女 244 萬元。若有兩位子女,則可視情況分配,但總額度不變(是看贈與人,不是看受贈人)。

舉例:

父親有現金 2,440 萬想給兒子。

若一次給予:(2440萬 - 244萬) × 10% = 需繳納 219.6 萬元 贈與稅。

若分10年給予:每年給 244 萬,稅金 0 元。

優缺點分析:

項目 說明 稅賦比率 | 0% (在額度內)。

優點 資金靈活,子女可自由運用(投資、購屋頭期款)完全合法,無稅務爭議。

缺點 時間成本高,需長期抗戰。趕不上通貨膨脹的速度。|

2. 不動產贈與(直接過戶)

台灣的贈與稅計算基礎是「政府公告現值」(土地公告現值 + 房屋評定現值),而非「市價」。這中間存在巨大的節稅空間。

操作方式:將房產直接贈與給子女。

賦稅比率:

贈與稅:依(土地公告現值+房屋評定現值)計算,通常僅為市價的 30%~50%。

土地增值稅:贈與時需繳納(通常由受贈人繳納,稅率 20-40%)。

契稅:房屋評定現值的 6%。

關鍵警示(房地合一稅 2.0):這是此法的最大陷阱。子女取得成本會是「公告現值」(極低)。若子女未來要賣房,將面臨巨額的獲利稅負(市價 - 公告現值 = 巨額獲利)。

舉例:

市價 2,000 萬的房子,公告現值僅 600 萬。

贈與稅基為 600 萬,扣除免稅額 244 萬,僅需對 356 萬課稅。

優缺點分析:說明稅賦比率 贈與稅低(市價的3-5折),但需繳納土增稅與契稅。

優點 | 快速將大額資產移轉,且利用公告現值壓縮資產價值。

缺點 | 未來出售稅負極重。若子女短期內賣房,房地合一稅可能高達獲利的 35%-45%。適合「傳家寶」型的不動產(子女自住不賣)。

3. 二親等買賣(假買賣?真移轉?)

父母將房子「賣」給子女,而非「送」給子女。這在法律上稱為「二親等買賣」。

操作方式:子女必須提出有支付能力的證明(如薪資單、存摺紀錄),並真的有金流支付給父母(父母可再利用每年免稅額慢慢把錢還給子女)。

賦稅比率:

免贈與稅(因為是買賣)。

需繳納土地增值稅(父母繳,可用自用住宅稅率 10% 優惠,需符合條件)。

舉例:

父母將市價 2,000 萬房子賣給子女。子女支付 2,000 萬(可以是自備款+銀行貸款)。

子女未來的取得成本就是 2,000 萬。未來若以 2,200 萬賣出,獲利僅 200 萬,房地合一稅很低。

優缺點分析:稅賦比率 | 免贈與稅,但在買賣當下需繳納土增稅。

優點 | 墊高子女的取得成本,未來子女出售房產時,可大幅節省房地合一稅。

缺點 | 1. 子女必須有財力證明(資金不能是父母剛匯進去的)。2. 國稅局審查嚴格,金流必須乾淨清楚。 |

4. 保險規劃(人壽保險)

利用保險指定受益人的功能,達成資產移轉與預留稅源。

操作方式:父母為要保人與被保險人,子女為身故受益人。

賦稅比率:

遺產稅:依據《保險法》第112條,指定受益人的身故保險金不計入遺產總額(需注意最低稅負制,每一申報戶有 3,330 萬元的免稅額度)。

實質課稅原則風險:若為高齡投保、重病投保、躉繳(一次繳清)、舉債投保等,國稅局仍會將其視為遺產課稅。

舉例:

父親購買一張保單,身故理賠 1,000 萬給子女。

這 1,000 萬現金在父親過世後,會直接給子女,不需經過遺產分配流程,子女可用這筆現金來繳納其他的遺產稅。

優缺點分析:稅賦比率 | 符合規定下免遺產稅(但在最低稅負制 3,330 萬內)。

優點 1. 預留稅源:子女瞬間獲得現金繳稅,避免變賣家產。2. 具備資產控制權(生前父母可解約拿回錢)。

缺點 資金流動性被鎖住,且需健康狀況允許才能投保。

5. 股票信託或分年贈與(孳息他益)

針對持有大量股票或公司股權的父母。

操作方式 A (股票贈與):直接將股票過戶。上市櫃股票依收盤價,未上市依資產淨值計算贈與額。

操作方式 B (本金自益,孳息他益信託):父母成立信託,股票本金雖然還是父母的,但未來的「股利(孳息)」直接給子女。

賦稅比率:

信託贈與稅:依據郵局一年期定存利率折現計算「孳息的現值」來課徵贈與稅。這通常比直接贈與股票便宜非常多。

舉例:

父親有 3,000 萬股票,每年股利 150 萬。

若直接給子女現金 150 萬,消耗免稅額。

若做信託,將未來 5 年的股利贈與子女。國稅局會計算這 5 年股利的「現值」課一次贈與稅,通常遠低於每年的實際股利。

優缺點分析:稅賦比率 | 透過信託折現計算,稅基可大幅縮小。

優點 | 1. 父母保留本金控制權(公司經營權)。2. 具有極佳的槓桿節稅效果(尤其是高殖利率股)。

缺點 | 信託架構複雜,需支付銀行或信託業者管理費與簽約費。 |

特殊時刻的財產移轉(結婚與孫子女)

這兩個時間點是國稅局合法開給民眾的「外掛」額度,請務必把握。

1. 子女婚嫁贈與(一生一次的加碼)

規定:父母於子女結婚(登記)前後 6 個月內,父母每人可額外贈與子女 100 萬元 的財物,不計入每年的 244 萬免稅額。

極限操作:

父親:年度免稅額 244 萬 + 婚嫁贈與 100 萬 = 344 萬

母親:年度免稅額 244 萬 + 婚嫁贈與 100 萬 = 344 萬

合計:一對新人結婚時,雙方父母最高可無痛移轉 1,376 萬元(男方父母 688 萬 + 女方父母 688 萬)。

優點:簡單粗暴,直接增加額度。

注意:必須保留結婚登記證明與匯款紀錄,且時間必須嚴格控制在前後 6 個月內。

2. 隔代贈與(孫子女出生與成長)

孫子出生時並沒有特定的「出生禮金免稅額」,但這開啟了「隔代贈與」的戰略窗口。

策略一:利用祖父母的年度免稅額

贈與稅的免稅額是跟著「贈與人(阿公阿嬤)」走的。

如果阿公阿嬤每年的 244 萬額度沒用完,可以直接匯款給孫子。這可以跳過「父母」這一代,避免資產在父母這代被課一次遺產稅,傳給孫子又被課一次(省去一層剝削)。

策略二:教育基金信託

阿公阿嬤可以設立信託,每年利用免稅額將資產移入信託專戶,約定孫子成年或大學畢業後才能領取。

優點:資產直接跨代傳承,避免重複課稅。

缺點:若孫子年幼,資金控管需要透過信託,否則監護人(父母)可能會動用。

綜合建議與執行步驟

面對資產價值上升,單純持有現金或房產而不規劃,無異於讓資產暴露在稅務風險中。

您的下一步建議 (Next Step):

「盤點資產結構,試算潛在稅額」

建議您現在可以做一個簡單的動作:

列出您名下所有不動產的「公告現值」(可看稅單)與股票市值。

加總後減去 1,333 萬(遺產稅免稅額)。

若餘額大於 0,代表您已進入課稅危險區。