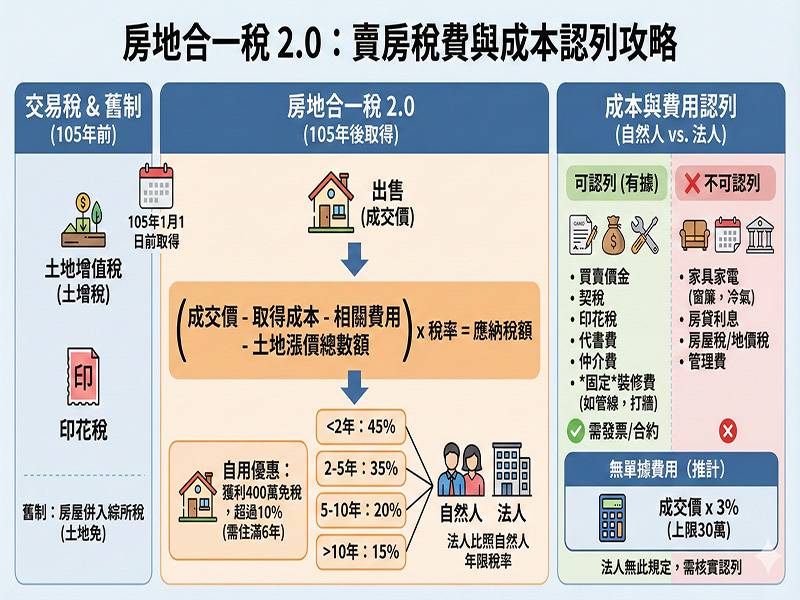

由於稅務法規複雜,且涉及新舊制交替(特別是房地合一稅 2.0),涵蓋交易稅、所得稅制判定、自然人與法人的成本認列差異。

台灣不動產出售稅務的詳盡指南。

在台灣出售不動產,不僅是單純的買賣交易,更是一場精密的稅務計算。屋主最常面臨的困惑在於:「我適用哪種稅制?」以及「哪些支出可以算進成本來抵稅?」。

整體而言,賣房子的稅賦成本主要分為兩大類:

交易稅(過戶時繳納): 土地增值稅、印花稅。

所得稅(獲利後繳納): 財產交易所得稅(舊制)或 房地合一稅(新制 1.0/2.0)。

本文將針對上述架構,特別著重於「房地合一稅 2.0」與「成本費用認列」,為您提供詳細說明。

第一部分:過戶階段必繳的稅費(不論新舊制)

在房屋產權移轉的當下,您必須先完稅才能完成過戶。

1. 土地增值稅(土增稅)

這是賣方最主要的持有成本之一,針對「土地」漲價的部分課稅。

課稅基礎: 依照土地公告現值的漲幅計算,與房屋建築物無關。

稅率: 一般稅率分為 20%、30%、40% 三級累進。

節稅關鍵: 每人一生有一次「一生一次」的 10% 優惠稅率(自用住宅);若用過了,滿足條件還可使用「一生一屋」優惠。

2. 印花稅

說明: 簽訂不動產買賣契約(公契)時需繳納。

計算: 依照房屋評定現值與土地公告現值總額的 0.1% 計算。通常由買賣雙方協調,或依照習慣由賣方或買方負擔(現行習慣多為買方負擔,但法規未硬性規定)。

第二部分:所得稅制的判定(舊制 vs. 房地合一 2.0)

這是最關鍵的分水嶺。賣房賺的錢要繳多少稅,取決於您的「取得時間」。

| 取得時間點 | 適用稅制 | 課稅範圍 |

| 105年 (2016) 1月1日 以前 | 舊制(財產交易所得稅) | 僅課「房屋」獲利,土地免所得稅。 |

| 105年 (2016) 1月1日 以後 | 新制(房地合一稅 2.0) | 「房屋 + 土地」獲利合併課稅。 |

特別注意: 房地合一稅 2.0 自 2021 年 7 月 1 日上路,回溯適用於 2016 年後取得的房產。若您是在 2016 年後買入,現在賣出就是適用 2.0 的重稅規則。

第三部分:舊制「財產交易所得稅」(105年以前取得)

如果您持有房子很久(2015年底前取得),恭喜您,您適用舊制,稅負通常較輕。

1. 課稅邏輯

舊制依循《所得稅法》,土地交易所得免納所得稅(因為已繳過土增稅),僅針對「房屋」的獲利課稅,並併入隔年的 5 月個人綜合所得稅申報。

2. 計算公式

由於買賣總價通常包含房地,需將獲利依「房地比」拆算:

房屋交易所得 = (賣出總價 - 買進總價 - 必要費用) *[{房屋評定現值}/{房屋評定現值 + 土地公告現值}]

3. 無法舉證成本時

若年代久遠找不到當初買進的合約,政府會依「房屋評定現值」乘以該區域的「部頒標準率」(例如台北市高級住宅可能高達 40%~50%)來推算所得。

第四部分:新制「房地合一稅 2.0」(105年以後取得)

這是目前市場的主流與重點。政府為了抑制炒房,於 2021 年推出 2.0 版本,大幅延長短期持有的重稅期,並將法人與預售屋納入管制。

1. 課稅基礎

土地漲價總數額:已在土增稅階段扣除,避免重複課稅。

2. 自然人(個人)稅率結構

持有時間越短,稅率越高:

持有 2 年以內: 45%

持有 2 ~ 5 年: 35%

持有 5 ~ 10 年: 20%

持有 10 年以上: 15%

例外(非自願性因素): 如調職、非自願離職等,持有 2 年以下可適用 20%。

自用住宅優惠: 獲利 400 萬以下免稅;超過部分 10%(需設籍並自住滿 6 年)。

3. 法人(營利事業)稅率變革

在 1.0 時期,法人一律採 20% 營所稅,導致許多人成立公司炒房。2.0 新制下,法人賣房比照自然人持有年限稅率(45%、35%...)分開計算稅額,堵住了公司炒房的漏洞。

第五部分:關鍵攻略——成本與費用的認列

無論是自然人或法人,要降低稅負,最直接的方式就是**「合法且精確地認列成本與費用」**。在房地合一稅制下,國稅局查核非常嚴格,以下詳列可認列項目。

1. 「取得成本」的認列(買入時的錢)

這是計算獲利的基石。

買賣價金: 契約書上的成交價格。

購屋時的必要費用:

契稅。

印花稅。

代書費(過戶手續費)。

規費(登記費)。

仲介費(買方服務費)。

裝修費(最常有爭議):

可認列: 必須是「增加房屋價值或效能」且「非 2 年內所能耗竭」的增置、改良修繕費。例如:打通牆壁、砌磚、衛浴升級、管線重拉、固定式櫥櫃。必須附上估價單、發票(或匯款單)、契約書。

不可認列: 屬於裝飾、家具或家電。例如:窗簾、活動家具、冷氣、一般燈具、粉刷油漆、壁紙、清潔費。

2. 「移轉費用」的認列(賣出時的錢)

這是從賣價中扣除的項目。

可認列項目:

仲介費(賣方服務費)。

廣告費。

清潔費(為了交屋而做的清潔)。

搬運費。

履約保證金手續費。

交易時的延遲利息(若有)。

不可認列項目:

土地增值稅(公式中已扣除)。

房屋稅、地價稅(這是持有期間的成本)。

管理費、水電瓦斯費。

房貸利息(這是融資成本,不能抵稅)。

3. 無單據時的「設算費用」(30 萬天花板)

這是 2.0 的重大改變。

舊制/1.0 時期: 若無法提具費用證明,可按成交價 5% 計算費用。

2.0 新制: 若無法提具證明,按成交價 $3\%$ 計算,但上限為 30 萬元。

策略: 若您的仲介費與雜支超過 30 萬(通常房價 1000 萬以上就會超過),請務必保留所有收據與發票;若費用極低,直接用 30 萬扣除額可能較划算。

4. 自然人 vs. 法人 認列差異

| 項目 | 自然人 (Natural Person) | 法人 (Legal Person) |

| 憑證要求 | 極度嚴格。需發票、匯款紀錄、合約三者勾稽。 | 需符合商業會計法,帳證需完備。 |

| 無單據費用 | 可用成交價 3% (上限 30 萬) 扣除。 | 必須核實認列,無 3% 推計規定。 |

| 房貸利息 | 不可列為成本。 | 可列為公司財務費用(損益表),但在計算房地合一稅的「課稅所得」時通常需排除,回歸營所稅申報處理,細節需會計師判定。 |

| 虧損扣抵 | 房地合一虧損可抵扣「未來 3 年」的房地交易所得。 | 房地交易虧損可自當年度營利事業所得額減除;若不足減除,可後抵 10 年(依稅法規定)。 |

第六部分:實務案例試算

假設陳先生於 2018 年以 1000 萬買入房子(含契稅代書費等),裝修花了 100 萬(有發票的固定裝修)。

2023 年(持有 5 年)以 1500 萬賣出。

土地漲價總數額(假設):50 萬。

賣出仲介費與雜支:60 萬。

計算步驟:

持有期間: 5 年,稅率為 20%。

成本: 1000 萬 + 100 萬 = 1100 萬。

費用: 60 萬(因大於 30 萬且有單據,採核實認列)。

獲利(課稅稅基):

1500萬 (賣價) - 1100萬 (成本) - 60萬 (費用) - 50萬 (土漲額) = 290萬

應納稅額:

290萬*20% = 58 萬元

如果是法人(公司)持有?

稅率同樣依持有 5 年算 20%,計算邏輯大致相同,但公司需將此筆獲利分開計算稅額,併入年度營所稅申報,且不得使用 30 萬免證明的推計費用,必須每一筆 60 萬的費用都有憑有據。

建議

賣房繳稅不再是「賣掉再說」,而是需要「事前規劃」。針對房地合一稅 2.0,我有以下三點核心建議:

保留單據如同保命:

裝潢時請務必索取發票(不要為了省 5% 營業稅而不拿發票,賣房時 35%~45% 的稅率會讓你後悔)。且裝潢合約需詳細列出細項,證明是「固定資產改良」。

善用自用住宅優惠與重購退稅:

400 萬免稅額是節稅神器,但須滿足設籍、自住滿 6 年且無出租營業。

重購退稅(小換大全退、大換小依比例退)是目前唯一能將已繳稅款拿回來的機制,新舊制皆適用,但需注意「5 年內不得移轉或改作他用」的閉鎖期。

法人持有需三思:

2.0 實施後,用公司名義買住宅的節稅優勢已大幅縮減,且買入時貸款成數受限,賣出時稅率比照個人,除非是為了資產配置或遺贈規劃,否則單純短期獲利已不具優勢。