許多人知道資產傳承議題要「節稅」,但在操作細節上往往因為不熟悉法規而踩到紅線,尤其是保險單的變更,更是國稅局近年來查核的重點。

第一部分:合法贈與的「黃金數字」與常見名目

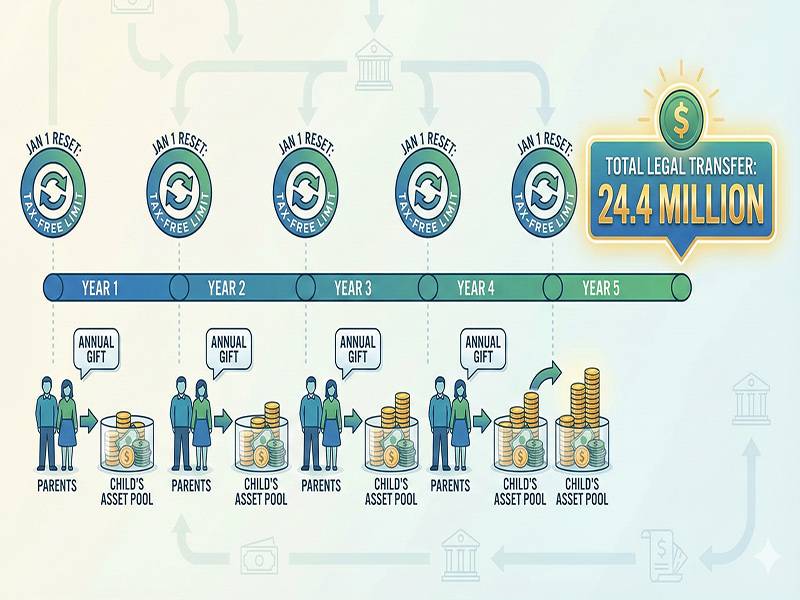

首先,我們要建立一個核心觀念:贈與稅的免稅額是「每位贈與人」每年 244 萬元(新台幣)。

這意味著,不管是爸爸還是媽媽,每個人一年(1月1日至12月31日)都可以「送出」總價值 244 萬元的財產給任何人(不限於子女),而不需要繳稅。若父母兩人合力贈與,一年就可以移轉 488 萬元 的資產給子女。

常見的合法贈與名目(財產形式)

雖然免稅額是固定的,但「送什麼」會有不同的計價方式,這就是節稅的空間所在:

現金 (Cash):最單純,但也最無節稅槓桿

計算方式: 1元就是1元。

操作: 直接銀行轉帳。

注意: 轉帳時備註欄最好寫明「贈與」或留白,避免被誤認為借貸。

股票 (Stocks):隨市價波動

上市櫃股票: 以「贈與日」當天的收盤價計算。

未上市櫃股票: 以公司資產淨值計算。

策略: 在股價低點時贈與,可以移轉更多股數,待未來股價上漲,增值部分歸子女所有,且不計入贈與總額。

不動產 (Real Estate):最強大的壓縮資產工具

土地: 以「土地公告現值」計算(通常遠低於市價)。

房屋: 以「房屋評定現值」計算(通常遠低於市價)。

優勢: 市價 2000 萬的房子,公告現值加總可能只有 600 萬。透過分年贈與持分,可以將龐大資產慢慢移轉。

注意: 取得成本會變低,子女未來若出售該房產,可能會面臨高額的「房地合一稅」。

保險費 (Insurance Premiums):細水長流

操作: 父母作為要保人(支付方),幫子女買保險(子女為受益人或被保險人),每年代繳的保費視為贈與。

限制: 每年代繳金額需在 244 萬免稅額內。

第二部分:每一個年度應該如何辦理?

贈與稅的申報與辦理,依據您贈與的「財產類型」與「金額」而有所不同。

1. 時間點:以「曆年」為單位

贈與稅計算區間是每年的 1月1日 至 12月31日。跨過 12月31日,額度就會重新計算,無法累積到明年。

2. 何時需要「主動申報」?

根據《遺產及贈與稅法》第 24 條:

情況 A:贈與金額超過免稅額 ( > 244萬 )

必須在贈與行為發生後 30天內,向戶籍所在地國稅局申報。

情況 B:贈與需辦理產權移轉(如不動產、股票)

即使金額 低於 244萬,為了辦理過戶(地政事務所或股務代理需要完稅證明或免稅證明),您仍必須申報,取得「贈與稅免稅證明書」才能辦理過戶。

情況 C:純現金且未超額

理論上不用申報,但為了避免未來國稅局查帳詢問資金來源,建議保留匯款紀錄,甚至主動申報取得免稅證明,作為資金流程的「護身符」。

3. 年度辦理 SOP (標準作業程序)

Step 1 盤點: 年底前檢視今年已贈與多少?(包含過年紅包、幫忙繳的卡費、保費等)。

Step 2 執行: 在 12 月底前完成轉帳或資產移轉。

Step 3 申報 (如需要):

準備文件:贈與稅申報書、贈與人與受贈人身分證影本、贈與契約書(現金則免)、財產證明(如存摺影本)。

前往國稅局或線上申報。

第三部分:保險單贈與的雷區與因應 (法條與實務)

這是目前最多家庭面臨的難題。過去許多人認為「保險是免稅的」,因此將資產轉入保單,但在變更要保人時,往往忽略了這其實是「財產權的移轉」。

1. 關鍵概念:變更「要保人」= 贈與「保單價值」

要保人 (Applicant/Owner): 擁有保單解約、變更受益人、借款權利的人,也就是這張保單的「主人」。

贈與事實: 當父親(原要保人)將要保人名字改成兒子,代表父親將這張保單累積的「保單價值準備金」 (Cash Value) 送給了兒子。

2. 相關法條依據

《遺產及贈與稅法》第 4 條第 2 項: 「本法稱贈與,指財產所有人以自己之財產無償給予他人,經他人允受而生效力之行為。」

財政部解釋令: 變更要保人屬於財產權之移轉,應按變更日之「保單價值準備金」計入贈與總額。

3. 常見的「保單補稅」悲劇

案例: 王先生多年前買了一張儲蓄險,年繳保費 100 萬,繳了 6 年(總繳 600 萬)。今年他覺得自己年紀大了,把要保人改成兒子。

誤區: 王先生以為每年繳費都沒超過免稅額,應該沒事。

真相: 變更當天,保險公司計算出這張保單的「保單價值準備金」是 650 萬元(含利息)。

後果:

贈與金額:650 萬

扣除免稅額:650 萬 - 244 萬 = 406 萬(淨贈與額)

應繳稅額:406 萬 × 10% = 40.6 萬元

除了補稅,若被查獲未申報,還可能加處 1倍 以下罰鍰。

4. 該如何因應? (實行方式)

針對保單贈與,我們必須採取「預防」與「拆解」的策略。

策略 A:正確的投保架構 (源頭管理)

不要等到老了才改名,一開始就用對的方法買。

要保人: 子女(成年後)

被保險人: 子女

保費支付: 父母(贈與現金給子女繳,或直接代繳)

優點: 只要每年保費低於 244 萬,完全合法免稅。保單權利一開始就在子女身上,沒有日後移轉的贈與稅問題。

策略 B:分割移轉 (對於既有保單)

如果你手上已經有高價值的保單,且要保人是父母,想轉給子女,請不要一次轉。

做法: 進行「保單分割」(Split Policy)。將一張大保單拆成多張小保單(需視保險公司規定是否允許)。

執行: 分年將小保單的要保人變更為子女,控制每年的保單價值準備金在 244 萬以內。

策略 C:注意「實質課稅原則」 (死亡前變更的風險)

這是最高風險區。依據《遺產及贈與稅法》第 15 條,被繼承人死亡前 2年內 贈與給配偶或子女的財產,視為遺產。

情況: 父親重病,為了不想繳遺產稅,緊急將保單要保人改成兒子。 後果:

贈與稅: 若價值過高先課贈與稅。

遺產稅: 父親過世後,這筆保單價值會被國稅局「拉回來」併入遺產總額課稅(之前繳的贈與稅可扣抵)。

更糟的是: 國稅局可能援引「實質課稅原則」,認定這是惡意避稅,除了補稅外,還會重罰。

因應: 千萬不要在重病或高齡時臨時變更要保人。 若已來不及規劃,有時保留在遺產中,利用遺產稅的免稅額(1333萬)與扣除額,反而比冒險贈與更划算。

第四部分:給您的總結建議與行動清單

稅務規劃就像馬拉松,重點在於配速(分年贈與)而非衝刺(一次移轉)。

1. 每年必做清單

11月檢視: 檢查今年已贈與金額。

善用夫妻合擊: 父母兩人共有 488 萬 免稅額度。

跨年操作: 如果有一筆 500 萬現金要給子女,可以安排 12/30 匯款 244 萬,隔年 1/2 匯款 244 萬,三天內完成且完全免稅。

2. 保單處理原則

檢視現有保單: 拿出所有保單,確認「要保人」是誰。

查詢價值: 打電話給保險公司,詢問該保單目前的「保單價值準備金」是多少。

計算與決策: 若價值 < 244萬,可考慮今年辦理變更;若價值很高,請諮詢專業會計師或採取分割策略,切勿貿然變更。